2024年最新コラム:不動産投資の利回りの低さをカバーする方法はこちら

Youtube解説版 『不動産投資で損しないために!』低利回り物件でも利益を出す秘策とは?こちらから

不動産投資について考え始めたときに真っ先に目に付くキーワードが「利回り」でしょう。

きわめて重要かつ奥深い概念ですので「投資における利益のことでしょ?」とシンプルに捉えいる方は注意が必要です。

しかし、「難しそう…」と心配することはありません。

不動産投資の初心者が利回りについて知っておくべき全ての情報を簡潔にわかりやすく整理しましたのでご安心ください。

この記事の読了後には「理想の利回りは何%なの?」というよくある疑問などにも自分で答えが出せるようになります。

不動産投資の利回りとは?

不動産投資における利回りとは何かを単純に定義するならば「投資額に対する収益額の割合」という言い方ができます。

つまり、「年間賃料収益÷物件投資金額×100」という計算によって算出される指標ということになりますが、これだけでは利回りに対する理解は半分にも満たないのです。

なぜなのでしょうか。

不動産投資の「表面利回り」と「実質利回り」の違い

上述した単純な定義は、不動産投資においては「表面利回り」と呼ばれます。

なぜ”表面”という言葉が付属するのかといえば、対になるものとして「実質利回り」というものが存在するためです。

それぞれの違いは以下のとおりです。

不動産投資の「表面利回り」:定義と計算シミュレーション

「表面利回り」はグロス利回りとも言います。

定義は既に述べたとおりで、不動産物件への投資金額に対する年間の賃料収入割合を示した指標で、計算式は次のようになります。

・表面利回り(%)=年間賃料収入÷物件投資金額×100

例えば、5000万円の物件を購入して年間で240万円の賃料収入がある場合、

・表面利回り(%)=240万円÷5000万円×100=4.8%

表面利回りは4.8%であるということになります。

便宜上の収益性を比較する際に用いられる指標であり、なぜこれが「表面」であるかは、次の「実質利回り」の説明を読むことでお分かりになるでしょう。

不動産投資の「実質利回り」:定義と計算シミュレーション

「実質利回り」はネット利回りとも言います。

字面からも推測できるように、より実態に即した投資効率を把握するために用いられる指標で、表面利回りと違って不動産物件を運用するにあたって発生する諸費用(ランニングコスト)を計算式に含めて算出します。

計算式は次のようになります。

・実質利回り(%)=(年間収入ー年間諸費用)÷購入金額×100

例えば、5000万円の物件を購入して年間で240万円の賃料収入があり、年間諸費用(ランニングコスト)が80万円だった場合、

・実質利回り(%)=(240万円ー80万円)÷5000万円×100=3.2%

実質利回りは3.2%であるということになります。

「どれくらい儲かるんだろう?」という疑問に対してより正確な答えを出してくれるのは、表面利回りではなく実質利回りであるということがわかります。

なお、年間諸費用(ランニングコスト)として計上される一般的な項目は以下のとおりです。

■不動産投資の「実質利回り」の計算で諸費用に当たる項目の例

・管理委託料

・消耗品費

・通信費

・水光熱費

・修繕費/修繕積立費

・租税公課(固定資産税、都市計画税)

・火災保険料等

■中古マンションにおける実質利回りのシミュレーション

不動産投資においてポピュラーな物件である中古マンションの実質利回りについて詳しく書いた記事があります。

詳細なシミュレーションも含まれますので、中古マンションをご検討の方はぜひご覧ください。

>『中古マンション投資の利回りを計算する方法』

中古一棟不動産は特に注意!「現行利回り」と「想定利回り」の違い

「実質利回りで計算すれば安心なのか」と思った方はちょっと待ってください。

利回りを正確に理解するためには、まだ欠けている観点があります。それは、入居率(空室率)です。

次は「現行利回り」と「想定利回り」という表現を覚えてください。

想定利回り

物件が満室である場合を想定して計算された利回りを「想定利回り」と言います。

中古の不動産投資物件を探している際に大々的に掲載されているのは一般的にこの想定利回りです。

参考にはなりますが、当然ながら「物件が常に満室状態である」というわけではありませんので、参照には注意が必要です。

・想定利回り(%)=(満室想定賃料収入ー年間諸費用)÷購入金額×100

現行利回り

想定ではなく現在の入居率から得られる収入を基に計算するのが「現行利回り」です。

空室があるような場合は、当然ながらその部屋の分の収入は計算式に含まれないことになります。

物件の収益性をより正確に把握するためには「現行利回り」を知る必要があると覚えておいてください。

・現行利回り(%)=(現況賃料収入ー年間諸費用)÷購入金額×100

ローンの返済負担は利回り計算に含めない

不動産投資用の物件を購入するにあたっては、一般的にローンを利用することになります。

そうすると、計算上の収益金額からローン返済負担分が差し引かれるため、実際の手残りは少なくなってしまいます。

しかし、「ローンの返済額や利息金額は利回り計算に含めなくていいの?」という、よくある質問への答えは「含めない」になります。

不動産投資において金融機関が融資を実行するにあたっては必ず厳しい審査があるため、賃料収入が返済金額を下回るということはまずありません。つまり、ローン返済は家賃収入の中からほぼ確実に行えるのです。

そのため、投資効率を判断するうえでは利回りの計算にローンの借入れ金額を含めないことが一般的です。

不動産投資における利回りの相場は何%?

利回りについて正しく理解できたところで、気になるのは不動産投資の利回りの相場でしょう。「どれくらい儲かるものなの?」ということです。

それを確認する方法をご紹介します。

ただし、残念ながら実質利回りの詳細な相場を把握することは難しいと考えてください。物件ごとの実態の差が大きいためです。

ゆえにここでは表面利回りについて相場を確認します。

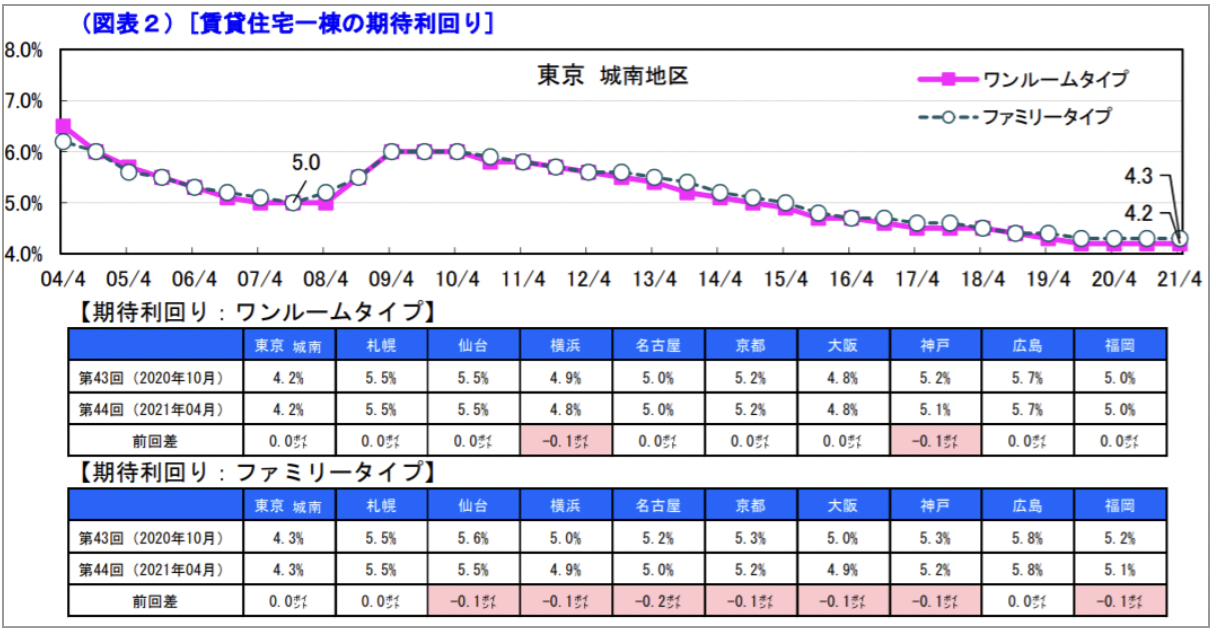

利回りの相場を知るためには、『LIFULL HOME’S 不動産投資』のようなポータルサイトや、『日本不動産研究所 第44回不動産投資家調査 2021年4月現在』のような組織の公開レポートをチェックするのが便利です。

LIFULL HOME’S 不動産投資

日本不動産研究所 第44回不動産投資家調査 2021年4月現在

たとえば、2021年現在、東京都における賃貸住宅の想定表面利回りは概ね4.2~5.8%程度であることがわかります。

不動産投資の利回りに関する注意点:利回りだけでの判断はNG

ここまで不動産投資における利回りのベーシックを解説してきましたが、常に注意しなければならないのが「不動産投資の効率は利回りだけでは判断できない」ということです。

要するに、「利回りが高いというだけでの理由で物件を選んではいけない」のです。

なぜなら、不動産投資の目的によって必要な(適切な)利回りは変わってきますし、物件のタイプによっても利回りの相場は異なるためです。

「じゃあ何を基準に選べばいいの?」という疑問に対しては、以下の記事で詳しく応えています。

当然ながら利回りも判断基準のひとつとして紹介していますが、それ以外にも投資目的別に「空室率」や「賃貸需要」など重要なチェックポイントを解説しています。

>『不動産投資用の物件の選び方│種類と目的別の選び方まとめ』

利回りを参考にする際の注意点3つ

物件ごとの投資効率を考える際にチェックすべき複数の判断材料のひとつが利回りであるわけですが、利回りを参考にするにあたっては以下の点に注意することをクセづけておくとより正確な情報になります。

注意点1.実質利回りで考える

上述のとおりですが、投資効率の判断においては必ず実質利回りを計算して参考にしてください。

表面利回りも相場の比較などにおいて有効ではありますが、具体的な投資判断のための材料としては精度に不足があります。

注意点2.空室を考慮する

実質利回りを計算する際も、必ず空室を想定するようにしてください。

一棟物件で複数の居室がある場合には入居率・空室率を考慮するイメージが付きやすいと思いますが、区分マンションのように一室のみ運用する場合でも空室は生じ得ます。

どの程度の空室まで許容できるのか、という視点を以て利回り計算をしてみてください。

注意点3.異常な高利回り物件には慎重になる

もちろん、利回りは低いより高いほうが良いのですが、単純に高ければ高いほど良いというものではありません。

わかりやすい例を挙げるならば、入居率が低くてオーナーが一刻も早く手放したいと考えているような物件は、売価が異常に安く設定された結果として利回りが高く出ることになります。

他にも、以下のような条件に合致する物件は利回りが高く出やすい傾向があるため、見かけた際には慎重に判断されることをお勧めします。

・借地権が絡む物件:権利関係が複雑なため売買に苦戦しがちです。

・旧耐震基準の物件:1981年までに建てられた物件は地震に弱い場合があります。

・事故物件:借り手も買い手もつきにくくなります。

・特定の周辺施設に需要が依存している物件:その施設がなくなった際に一気に需要が低下する恐れがあります。

・管理費や修繕積立金が異常に高い物件:実質利回りの計算で一気に低下します。

・地方物件や交通の便が悪い物件:都心部と比べてどうしても需要が下がるため実質利回りが低下します。

・築年数が経過した物件:購入後に賃貸需要が低下したり大規模修繕が必要になったりすることがあります。

まとめ

不動産投資における利回りについて、初心者が知っておくべき情報を整理して紹介しましたが、要点をまとめると以下のとおりです。

・利回りとは投資額に対する収益性の割合である

・ランニングコストの加味の有無で「表面」と「実質」の利回りが異なる

・投資効率の判断には実質利回りを用いる

・入居率によって「想定」と「現行」の利回りが異なる

・中古物件の実態の把握には現行利回りを用いる

・利回り計算にローン返済は含めない

・実質利回りの相場は把握しにくいが、表面利回り相場はネットで調べられる

・東京都の賃貸物件の表面利回りは概ね4.2~5.8%である(2021年4月時点)

・利回りだけで投資判断をしてはいけない

上記の内容がお役に立てば幸いです。

もし、あなたが不動産投資の初心者である場合、利回り以外にも必要な5つのノウハウを整理した記事がありますので、よろしければご覧ください。

>『不動産投資の初心者に必要な5つのノウハウ│始め方は?いくら必要?成功のコツは?』