(追記:2023年1月9日)

不動産投資においてほとんどの人が利用する不動産投資ローン。

不動産投資で利益を出すためには、不動産投資ローンの「金利」について理解することが重要です。

金利はわずかな差でも年間の支払い利息額に大きな違いが生まれます。少しでも安い金利でローンを組み、利回りを良くしたいと考えるのが当然でしょう。

そこでこのコラムでは、不動産投資ローンの金利の仕組みやリスク、金利ごとのメリット・デメリットについてご紹介します。有利な金利条件で不動産投資を進めるため、ぜひ参考にしてみてください。

また、不動産投資ローンの基礎を学びたい方には、以下の記事がおすすめです。金利比較や相場、チェックポイントなど、ローン決めの参考にできますので併せてお読みください。

>『不動産投資ローンを知る!金利比較・相場ランキング・チェックすべきポイントまとめ』

不動産投資ローンにおける金利とリスク

不動産投資ローンについて考えるとき、「金利」とは不動産投資物件の購入時に、金融機関から融資を受けた金額に応じて支払う「使用料」のことを指します。

また、不動産投資物件の表面利回りから、融資を受けた際の調達コストとなる金利を差し引いた数値を、「イールドギャップ」と呼びます。

不動産の利回りが高く、調達金利が低いほどイールドギャップは高くなる傾向です。イールドギャップの数値が高いと、その分リスクが低くなります。つまり、金利上昇のリスクに備えられるようになるのです。

ただし、不動産投資ローンにおけるリスクについても理解しておく必要があります。特に以下に示すポイントには注意が必要です。

・景気の変動による「金利上昇のリスク」

・金融機関によって発生する「借り換え・追加融資のリスク」

景気の変動による「金利上昇のリスク」

不動産投資において金利上昇のリスクとは、金利が上昇することで利息が増え、家賃収入だけではローン返済が困難になる状況を指します。

キャッシュフローの悪化により支出が増えると、その穴埋めに自己資金が必要となり、不動産投資家にとって大きなダメージとなります。

金融機関によって発生する「借り換え・追加融資のリスク」

高くなった金利を抑えるために、ローンの借り換えや追加融資を考える方もいるでしょう。ただし、利用する金融機関によって審査基準が異なり、ローンの借り換え・追加融資を承認してもらえない可能性があります。

特に日本では、2018年に「スルガ銀行株式会社による不正融資問題」が発生したことによって、この審査が厳しくなっています。

自由に不動産投資ローンを組める状況ではないため、事前に各金融機関の審査条件などをチェックしておくこと、そして低金利のローンを組める金融機関を探し出しておくことが大切です。

以上のことから、不動産投資を行う上では金利について正しく理解することが重要になるのです。

不動産投資ローンを金利の種類で比較する

不動産投資ローンの金利には「変動金利」・「固定金利」の2種類があります。ここではそれぞれのメリット・デメリットについてご紹介します。

・変動金利のメリット・デメリット

・固定金利のメリット・デメリット

・どちらの金利がよいのか

変動金利のメリット・デメリット

変動金利のメリット・デメリットは次のとおりです。

■変動金利のメリット

・金利が安い

・返済額上昇は1.25倍までの上限がある

■変動金利のデメリット

・金利上昇で返済額が増えるリスクがある

「変動金利」は基準金利(短期プライムレート)の変動によって、不動産投資ローンの金利が変動し返済額が見直される方式です。金利の見直しは年に2回(4月・10月)行われます。返済額は5年に1度のペースで変わるケースが大半です。

また、変動金利には6年目からの返済額を今までの返済額に対し、125%までしか上げてはならないという「125%ルール」があり、金利が急上昇しても返済額は見直し前の1.25倍を超えることはありません。

ただし、金利が上昇してしまうと、その分だけ返済額が上昇してしまうため、長期的なダメージを受けることになります。

固定金利のメリット・デメリット

一方、固定金利のメリット・デメリットは次のとおりです。

■固定金利のメリット

・固定期間中の返済計画が立てやすい

■固定金利のデメリット

・変動と比べて金利が高い

・市場金利が下がっても金利は固定

「固定金利」は固定期間中は金利が変わらず固定されます。その期間が過ぎると、変動金利か固定金利かを再び決める仕組みです。

名前のとおり金利が固定されているため、固定期間中は返済計画が立てやすいのがメリットです。ただし、注意したいのが、金利を見直す際に変動金利のような上限ルールがないことです。一気に返済額が上がってしまうリスクもあります。

どちらの金利がよいのか

不動産投資ローンは、一般的に変動金利を選ぶケースがメジャーです。

特に購入から5年後、10年後に売却するという計画を立てられている方には、変動金利をお勧めいたします。

その理由は、固定金利の方が金利が高くコストがかかることから、不動産投資ローンの魅力である「レバレッジ」が効きにくくなるためです。

レバレッジ効果については以下の記事で詳しくご紹介しています。併せてご一読ください。

>『レバレッジ効果を活かした不動産投資~知っておくべきメリット・デメリット~』

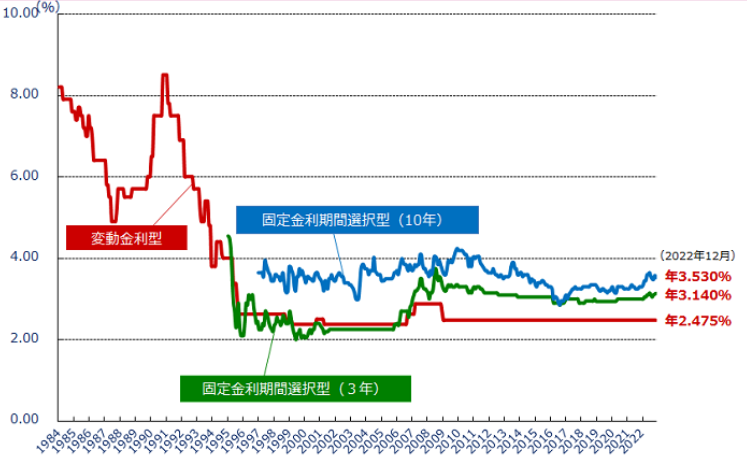

また、金利の推移については下記のグラフにあるとおり、近年の変動金利と固定金利の金利の差が少なく、変動金利のメリットが強調されることが分かります。

金利の選択は、都度の動向にも注目しながら、返済計画と併せてご自身に合った金利を選ぶようにしましょう。

(参考)民間金融機関の住宅ローン金利推移(変動金利等)・住宅金融支援機構

各金融機関・不動産投資ローン金利の比較

不動産投資ローンの金利は、融資を受ける金融機関によっても異なります。ここでは各機関ごとに金利の相場をご紹介いたします。

・政府系

・銀行系

・ノンバンク系

政府系

政府系の金融機関で「日本政策金融公庫」があります。国民生活の向上や民間金融機関の補完を目的に運営している機関です。

金利は固定金利のみで、2%以下という低金利でローンを利用することができます。

銀行系

銀行系はメガバンクや都市銀行などの大手銀行と、特定の地域で営業している地方銀行の2種類があります。

大手銀行の金利相場は1%前後で、地方銀行の金利相場は銀行によって異なりますが1%半ば〜4%半ばが一般的です。金利相場は大手銀行が1番低い傾向にありますが、同時にローンの審査も厳しくなります。

ノンバンク系

ノンバンク系は信用金庫など銀行系以外の金融機関を指します。金利相場は2%前後です。

まとめ:不動産投資ローンのお勧め金融機関は

今回の記事では不動産投資ローンにおいて重要な要素である金利について詳しく知っていただくために、金利の種類と金融機関から比較を行いました。

さらに有利な金利条件で不動産投資を進めるためには、現在のご自身の個人属性や物件状況をしっかり把握することも大切です。申請する金融機関によっては条件があるためです。

各機関の基準については下記の記事を参考にしてみてください。

>『不動産投資ローンおすすめランキング|賢い選び方とは?』

なお、LIV PLUSでは不動産投資に関するコラムを随時アップしています。不動産投資を検討する際にご参考いただけますと幸いです。