「不動産取得税」は、マンションなどの不動産を取得した人に対して都道府県が課税する税金です。

不動産取得税についてあらかじめ知っておくことで、マンションを購入する際の資金計画が立てやすくなります。

このコラムでは、マンションにおける不動産取得税の中でも軽減措置について詳しく解説します。

居住用マンション・投資用マンションで適用が変わりますので、最後までご一読ください。

マンションにおける不動産取得税とは?

不動産取得税とは、土地や物件などの不動産を取得したときに、一度だけ課税される税金です。

売買や贈与以外にも、建物を新築した際や建物を改築・増築した際に適用されます。不動産取得税は土地と建物の両方にかかるもので、マンションであっても土地の持ち分に課税されるため、土地と建物双方にかかる税金を支払う必要があります。

マンションにおける不動産取得税の軽減措置

不動産取得税の税率は、以前は土地・建物ともに一律4%でしたが、現在2024年3月31日まで宅地と住居用の建物は税率3%に下げられています。なお、宅地は事業用の土地も含まれ住居限定ではありません。

さらに、不動産取得税の軽減措置はこうした特例税率だけではなく、新築住宅・中古住宅・土地にも個別の制度が設けられています。また、マンションの軽減措置は新築や中古や土地の軽減税率と同じ基準となっています。

新築マンションであれば新築物件と土地の軽減措置、中古マンションであれば中古物件と土地の軽減措置が適用対象となります。

新築マンション編|不動産取得税の軽減措置の種類・条件

続いて、新築マンションの不動産取得税の軽減措置についてご紹介します。

建物にかかる不動産取得税は新築の場合、以下の条件を満たせば固定資産税評価額から1,200万円の控除を受けられます。つまり、新築の建物の固定資産税評価額が1,200万円以下の場合は不動産取得税が免除されます。

マンションなどの共同住宅についても1住戸につき1,200万円が控除され、新築マンションの軽減措置は以下の条件を全て満たすことで控除を受けることができます。

・課税床面積が50㎡以上240㎡以下であること

・個人が自己の居住用住宅として取得したものである

新築には「認定長期優良住宅」にかかわる特例もある

また、新築には「認定長期優良住宅」にかかわる特例もあります。

取得した新築物件が認定長期優良住宅に該当する場合、1,200万円の控除額が1,300万円に引き上げられます。

なお、認定長期優良住宅は申請が必要で、特例は2024年3月31日まで申請可能です。

特例対象になると、不動産取得税だけでなく「固定資産税」と「登録免許税」も控除されます。

注意点として、マンション投資を目的とした新築マンションでは、自己の居住用住宅という条件に当てはまらないため、軽減措置の適用はありません。

中古マンション編|不動産取得税の軽減措置の種類・条件

次に、中古マンションの軽減措置をご紹介します。

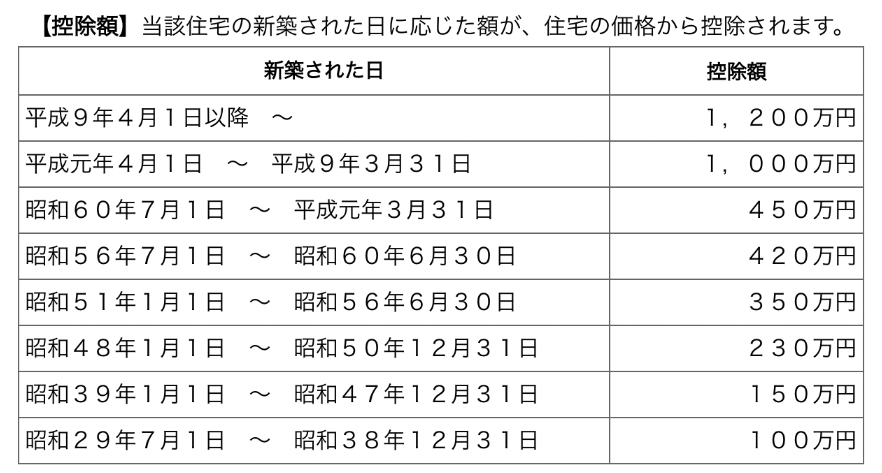

中古住宅の軽減措置は、物件が新築された日に対応する控除額を差し引きます。

・(固定資産税評価額−新築日ごとの控除額)×3%=中古住宅の不動産取得税

控除額は次の一覧表をご覧ください。

不動産取得税の軽減にかかる控除額は各都道府県によって若干の違いがあるため、詳しくは不動産所在の各都道府県のホームページや事務所で確認が必要です。

中古マンションの軽減措置は、以下の条件を全て満たすことで控除を受けることができます。

・課税床面積が50㎡以上240㎡以下であること

・個人が自己の居住用住宅として取得したものである

・1981年(昭和57年)1月1日以後に新築され、新耐震基準に適合しているもの

注意点として、マンション投資を目的とした中古マンションでは、新築マンションと同様に自己の居住用住宅という条件に当てはまらないため、軽減措置の適用はありません。

マンションの土地編|不動産取得税の軽減措置の種類・条件

最後に、新築マンションと中古マンションの土地に対する軽減措置をご紹介します。

まず、控除額は以下の2つのうち金額の高いほうが適用されます。

・45,000円

・土地1㎡当たりの固定資産税評価額×1/2×住宅の床面積の2倍(一戸あたり200㎡が限度×住宅の取得持分)×税率(3%)

また、新築マンションと中古マンションの土地における軽減措置の条件は以下のとおりです。

新築マンションの軽減措置の条件

・新築する住宅が軽減措置の対象要件を満たしていること

・住宅を新築する場合、土地を取得してから3年以内であること

・住宅を先行して建築した場合、新築1年以内に土地を取得すること

中古マンションの軽減措置の条件

・土地に建てられた建物が軽減措置の対象要件を満たしていること

・住宅よりも先行して土地を取得した場合、1年以内に建物を取得すること

・住宅を先行して取得した場合、1年以内にその土地を取得すること

新築・中古マンションのいずれも、土地の所有者と建物の所有者が同じでなければならないという点で共通しています。マンション投資においては、土地の軽減措置のみ条件を満たすことができれば適用されます。

まとめ:投資用・居住用マンションで不動産取得税は異なる

今回は、マンションにおける不動産取得税について解説してきました。

特にマンション投資を行う場合、軽減措置の適用の種類は限定されますので、どのような条件であれば特例で軽減措置を利用することが出来るのかを、しっかりと認識しておくことが大切です。

本記事を読んで、皆様の不動産取得税の理解に少しでもお役に立つことができれば幸いです。

なお、株式会社リヴトラストでは様々な無料セミナーを開催中です。

テーマごとに設けられた複数のセミナーをご用意しておりますので、ご自身に必要なセミナーにご参加いただけます。

>無料セミナーは随時開催中

セミナーについては以下の記事で詳しく解説していますので、ぜひ参考にしてみてください。

>『不動産投資セミナーは怪しい?リヴトラストのセミナー内容と共に解説!』

また、LIV PLUSでは不動産投資・マンション投資に関するコラムを随時アップしています。不動産投資を検討する際にご参考いただけますと幸いです。

>コラムはこちらでチェック